Questa mossa, intrapresa nel mese di settembre dello scorso anno, insieme al successivo QE, ha avuto un effetto immediato sui tassi interbancari. Questi sono scesi progressivamente e su tutte le scadenze, raggiungendo valori negativi ed adeguandosi ai livelli del “deposit facility” della BCE.

Ad oggi, il quantitative easing ha portato i valori dei tassi, sia variabili sia fissi, ai minimi storici: importanti i risparmi dunque per i titolari di prestiti e mutui.

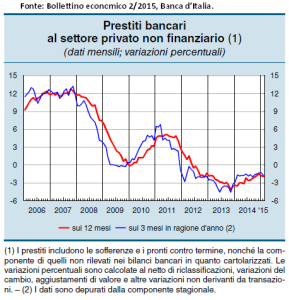

In secondo luogo, il QE ha comportato una consistente iniezione di liquidità nel sistema economico europeo: importanti le conseguenze per l’economia reale, grazie alle maggiori opportunità per finanziamenti alle imprese.

Per quanto concerne l’economia reale, l’esperienza di ADM nella gestione della finanza d’impresa e i consolidati rapporti con gli Istituti di Credito ci permettono di affermare che, nonostante gli interventi di politica monetaria messi a punto dalla BCE, i vantaggi derivanti dall’avvenuta iniezione di liquidità all’interno del sistema bancario rimangono prerogativa delle sole imprese ad elevato stand creditizio.

La metodologia introdotta dagli accordi di Basilea, nonché il comprehensive assessment condotto dalla BCE tra 2013 e 2014, hanno infatti incentivato le banche ad affidare i clienti con rating più alti, ovvero i clienti più meritevoli e che permettono di sopportare minori accantonamenti.

Il rating assegnato dagli Istituti di Credito alla controparte è diventato dunque il criterio di selezione della propria clientela e costituisce la discriminante di ogni decisione di natura creditizia indipendentemente dalla liquidità immessa nei mercati finanziari dalla BCE. Tale meccanismo penalizza le aziende con un rating non ottimale o negativo, accentuando la forbice tra imprese di standing elevato e business in difficoltà: questi ultimi vedono progressivamente diminuire le loro possibilità di accesso al credito, in termini di economicità ma soprattutto di quantità, con notevole rischio di revoca degli affidamenti già concessi.

Per le imprese risulta pertanto di fondamentale importanza la comprensione a 360° degli elementi e delle dinamiche che influenzano il rating, permettendo l’individuazione dei principali fattori su cui intervenire e dei punti di forza su cui fare leva per il miglioramento della propria valutazione creditizia.

Monitoraggio dell’utilizzo delle linee di credito, limitazione/eliminazione di eventuali insoluti o sconfinamenti attraverso un’accorta gestione andamentale, miglioramento della patrimonializzazione aziendale, adeguata corrispondenza tra fonti ed impieghi sono elementi che contribuiscono al miglioramento del rating aziendale, garantendo all’impresa l’accesso ad importanti opportunità sotto il profilo economico-finanziario.